IRS: como preencher cada anexo passo a passo

Tem até 30 de junho para entregar a declaração de IRS referente aos rendimentos obtidos em 2024. Saiba o que preencher em cada quadro, com os explicadores para o menu "Rosto", para os anexos A, B, F, G, H e J, e ainda para o IRS automático.

Neste artigo

- Rosto (modelo 3) – Quadros 1 a 6

- Rosto (modelo 3) – Quadros 7 a 13

- Anexo A – Rendimentos de Trabalho Dependente e Pensões

- Anexo B – Rendimentos da Categoria B / Regime Simplificado / Ato Isolado (quadros 1 a 8)

- Anexo B – Rendimentos da Categoria B / Regime Simplificado / Ato Isolado (quadros 9 a 18)

- Anexo F – Rendimentos Prediais

- Anexo G - Mais-Valias e Outros Incrementos Patrimoniais (quadros 2 a 9)

- Anexo G - Mais-Valias e Outros Incrementos Patrimoniais (quadros 10 a 19)

- Anexo H – Benefícios Fiscais e Deduções

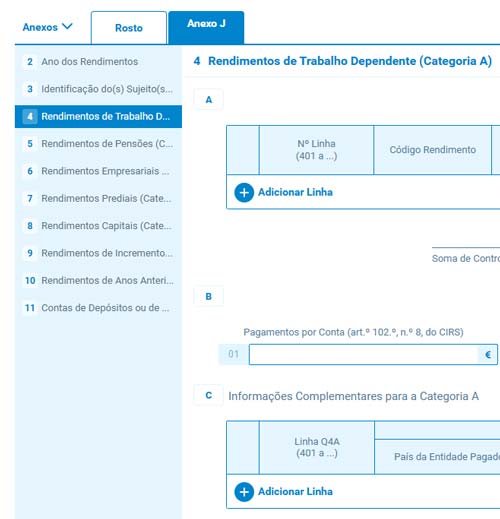

- Anexo J - Rendimentos obtidos no estrangeiro

- IRS automático

- Guia fiscal 2025

- Vídeos explicativos

De 1 de abril a 30 de junho, os contribuintes que têm de entregar a declaração de IRS devem fazê-lo obrigatoriamente através da internet. No caso de surgirem dúvidas, as Finanças disponibilizam atendimento à distância, por telefone ou e-mail, havendo ainda a hipótese de recorrer ao atendimento presencial, que é recomendável que seja agendado. Consulte ainda a lista de locais com atendimento digital assistido.

Pode preparar a entrega do IRS na plataforma "IRS simples", a partir de 1 de abril. Nessa altura, será possível simular cenários de entrega (por exemplo, entregar a declaração individualmente ou em conjunto) e ver qual o mais vantajoso.

Como tornar a entrega do seu IRS simples

Como preencher o IRS na internet?

Para submeter a declaração, tem de dispor de uma senha de autenticação, remetida pelas Finanças. É a combinação da senha com o número de contribuinte que dá acesso à página de entrega do IRS no Portal das Finanças. É obrigatório ter uma senha para cada membro do agregado familiar, incluindo as crianças. Se, em 2024, tiver ocorrido o óbito de um dos membros de um casal, e a entrega da declaração for feita em separado, na falta da senha de acesso do falecido, deve solicitá-la às Finanças. Faça-o com alguma antecedência, pois, em média, demora cinco dias úteis a chegar.

Muitos contribuintes já estão abrangidos pelo IRS automático. Nesse caso, ao autenticarem-se com a respetiva senha e selecionarem o ano a que respeita a declaração de rendimentos, o Portal das Finanças exibe uma proposta de liquidação. Verifique se as informações estão corretas, corrija as que eventualmente não estejam e aceite a declaração. Se não a aceitar, terá de preencher uma declaração de IRS.

Para os contribuintes não abrangidos pelo IRS automático, o sistema exibe um aviso em como não reúnem os requisitos para esta modalidade.

Independentemente da modalidade de preenchimento, os contribuintes casados ou unidos de facto devem assinalar se pretendem a tributação conjunta, e, se for essa a intenção, indicar o NIF e a senha de acesso do cônjuge ou unido de facto.

Preencher cada um dos anexos obrigatórios na declaração de IRS nem sempre é fácil. Para apoiar o preenchimento do menu "Rosto" e dos principais anexos, preparámos um explicador passo a passo. Assim sabe como preencher cada campo de cada quadro.

Voltar ao topoRosto (modelo 3) – Quadros 1 a 6

Todos os contribuintes que entregam a declaração de IRS preenchem este menu "Rosto", que habitualmente se designava Modelo 3 e funcionava como folha de rosto da declaração.

Quadro 1 – Serviço de Finanças da Área do Domicílio Fiscal do(s) Sujeito(s) Passivo(s)

Indique o Código do Serviço de Finanças referente ao seu domicílio fiscal.

Pode apurar o código após o login no Portal das Finanças, clicando em "Situação Fiscal Integrada", depois em "Informação Cadastral" e em "Dados Gerais de Identificação".

Quadro 2 – Ano dos Rendimentos

Ano a que respeitam os rendimentos que está a declarar.

Em 2025, os contribuintes são chamados a declarar os rendimentos obtidos em 2024, mas também é possível entregar declarações de IRS referentes a anos anteriores que estejam em falta ou que necessitem de ser corrigidas.

Quadro 3 – Nome do Sujeito Passivo

Indique o número de contribuinte do Sujeito Passivo A no campo 01.

São sujeitos passivos de IRS as pessoas singulares que, em 2024, tenham residido em território português e aquelas que, mesmo não tendo residido, tenham auferido rendimentos em Portugal.

Caso tencione apresentar uma declaração conjunta, o Sujeito Passivo A será um dos elementos do casal.

Em caso de deficiência do Sujeito Passivo A, indique, em percentagem, o grau atribuído pelo documento que atesta a incapacidade.

Para o ano de 2024 e seguintes: se preencheu, no campo da incapacidade, a coluna "grau" com um valor inferior a 60%, é obrigatório preencher os campos 02 ou 03 do quadro 3, ou 07 ou 08 do quadro 5A. Deve ainda indicar, no campo 04 do quadro 3 ou no campo 09 do quadro 5A, o ano em que foi realizada a revisão ou reavaliação de incapacidade; e nos campos 05 e 06 do quadro 3, ou nos campos 10 e 11 do quadro 5A, tem de preencher o anterior grau de incapacidade e o ano de reconhecimento desse grau.

Deficientes das Forças Armadas devem assinalar com um X o campo F. A.

Quadro 4 – Estado Civil do Sujeito Passivo

Assinale o estado civil do Sujeito Passivo A a 31 de dezembro de 2024.

Só devem selecionar o campo 02 – Unido de facto os casais que partilhem o mesmo domicílio fiscal há mais de dois anos. Também o podem fazer antes de cumprido esse prazo, mas, provavelmente, o Fisco irá acionar uma divergência e exigir a apresentação de uma declaração da junta de freguesia, que comprove a morada em comum.

Devem selecionar o campo 05 – Separado de facto os contribuintes que estavam separados de facto (embora ainda casados, já não viviam juntos) a 31 de dezembro de 2024. Nesse caso, devem declarar os rendimentos por si obtidos ao longo do ano. Se houver rendimentos obtidos em comum numa parte do ano, antes da separação, declare apenas a sua parte.

Quadro 5 – Opção pela Tributação Conjunta dos Rendimentos

Quadro 5-A

Só têm de preencher o quadro 5-A os contribuintes que selecionaram as opções 01 (casado) ou 02 (unidos de facto) no quadro 4.

Assinale o campo 01 se opta pela entrega da declaração conjunta com o cônjuge ou unido de facto. Neste caso, apresentam ambos esta única declaração. Um dos elementos assume o papel de “Sujeito Passivo A” e o outro de “Sujeito Passivo B”, que deve ser identificado no campo seguinte, com o respetivo número de contribuinte e eventual grau de incapacidade comprovado por atestado multiúso.

Optando pela entrega da declaração em separado, assinale o campo 02. Cada um dos elementos do casal deverá entregar uma declaração, assumindo o papel de Sujeito Passivo A na respetiva declaração.

Quadro 5-B

Só preenchem o quadro 5-B os contribuintes cujo cônjuge tenha falecido em 2024 e que selecionaram a opção 04 (viúvo) no quadro 4. Neste caso, selecione o campo 04 se opta pela declaração conjunta dos rendimentos obtidos ou o campo 05 se prefere a entrega de declarações em separado.

Ao optar pela declaração conjunta, tem de identificar no campo 06 o número de contribuinte do cônjuge ou unido de facto falecido e, se aplicável, indicar o respetivo grau de incapacidade.

Preferindo a entrega de declarações em separado, será necessário entregar uma segunda declaração com os rendimentos obtidos pelo falecido, com a respetiva senha do Portal das Finanças. Se não a tiver, pode pedir uma nova senha às Finanças, mesmo sendo para um contribuinte já falecido.

Se, durante o ano do óbito, o cônjuge sobrevivo tiver casado e se se mantiver nesse estado civil a 31 de dezembro desse ano, deve indicar apenas o estado civil "casado".

Para o ano de 2024 e seguintes: se tiver preenchido no campo da incapacidade do quadro 5-B, a coluna “grau” com um valor inferior a 60%, é obrigatório preencher os campos 12 ou 13. Se for assinalado o campo 12, deverá ser indicado, no campo 14, o ano em que foi realizada a revisão ou reavaliação da incapacidade; nos campos 15 e 16, tem de indicar o anterior grau de incapacidade e o ano de reconhecimento da mesma.

Quadro 6 – Agregado Familiar

Quadro 6-A

Só preenchem o quadro 6-A os contribuintes que tenham assinalado os campos 02 ou 05 no quadro 5, não optando pela entrega de uma declaração conjunta de IRS. Nesse caso, terá de mencionar aqui o número de contribuinte do outro membro do casal, seja ele cônjuge, unido de facto ou cônjuge falecido em 2024.

Quadro 6-B – Dependentes

Se tem dependentes a cargo – ou seja, filhos, adotados e enteados até aos 25 anos, bem como afilhados civis até aos 18 anos, com rendimentos até 11 480 euros anuais, em 2024 –, clique em “Adicionar Linha” para criar o campo D1.

Preencha o número de contribuinte do dependente a cargo. Se aplicável, identifique o respetivo grau de incapacidade comprovado por atestado multiúso.

Clique novamente em “Adicionar Linha” para identificar mais do que um dependente a cargo.

Em caso de engano, pode eliminar os dados inseridos, clicando no botão vermelho com o símbolo de um caixote de lixo.

Se tem afilhados civis a cargo, clique em “Adicionar Linha” para criar o campo AF1.

Identifique o afilhado civil com o respetivo número de contribuinte e, se aplicável, com o respetivo grau de incapacidade comprovado por atestado multiúso.

Clique novamente em “Adicionar Linha” para identificar mais do que um afilhado civil.

Em caso de engano, pode eliminar os dados inseridos, clicando no botão vermelho com o símbolo de um caixote de lixo.

Se tem dependentes em guarda conjunta, clique em “Adicionar Linha” para criar o campo DG1.

Preencha o número de contribuinte do dependente e, se aplicável, identifique o respetivo grau de incapacidade comprovado por atestado multiúso.

No campo "Responsabilidades Parentais exercidas por", selecione a opção “A” ou “B” consoante o contribuinte que exerce a guarda conjunta for o Sujeito Passivo A ou B nesta declaração (pois pode estar a entregá-la conjuntamente com uma terceira pessoa).

A opção “C” refere-se ao cônjuge do Sujeito Passivo A, nos casos em que o casal preenche a declaração em separado.

A opção “F” deve ser selecionada quando o progenitor que exerce a guarda conjunta faleceu em 2024.

No campo “NIF do outro sujeito passivo”, inscreva o número de contribuinte do outro progenitor que exerce guarda conjunta desse dependente.

Assinale se o dependente integra o agregado do sujeito passivo (SP) desta declaração ou se integra o agregado do outro sujeito passivo (outro SP) que exerce guarda conjunta. Recomendamos que use como referência o domicílio fiscal do dependente a 31 de dezembro de 2024.

No campo “Partilha de despesas”, mencione a percentagem de despesas do dependente que está a seu cargo. A soma da percentagem indicada nesta declaração com a percentagem mencionada na respetiva declaração pelo outro sujeito passivo que exerce a guarda conjunta do dependente deverá dar 100. Caso tal não aconteça, o Fisco assume automaticamente que cada um dos sujeitos passivos que exerce a guarda conjunta do dependente assegura 50% das despesas.

Por fim, assinale no campo “Residência Alternada” se é esse o regime em que vive(m) o(s) seu(s) dependente(s) em guarda conjunta.

Clique novamente em “Adicionar Linha” para identificar mais do que um dependente em guarda conjunta e repita os passos anteriores.

Em caso de engano, pode eliminar os dados inseridos, clicando no botão vermelho com o símbolo de um caixote de lixo.

Quadro 6-C – Dependente em acolhimento familiar

Este quadro só é preenchido se um dependente identificado no quadro 6-B tiver sido confiado a uma (ou várias) família(s) de acolhimento em 2024.

Clique em "Adicionar Linha" para comunicar um período de acolhimento.

No campo "Dependente", identifique o dependente acolhido, de acordo com o código usado no quadro 6-B.

No campo "Período de acolhimento", indique as datas de início e de fim do acolhimento: ano, mês e dia.

Cada linha deve corresponder a um período de acolhimento. Se o dependente tiver sido acolhido em mais do que um período do mesmo ano, devem ser criadas novas linhas. Também deve criar uma nova linha se o dependente tiver sido acolhido por diferentes famílias no mesmo ano.

Em caso de engano, pode eliminar os dados inseridos, clicando no botão vermelho com o símbolo de um caixote de lixo.

Voltar ao topoRosto (modelo 3) – Quadros 7 a 13

Quadro 7 – Ascendentes e Colaterais

Quadro 7-A – Ascendentes em comunhão de habitação com o sujeito passivo

Preenchem o quadro 7-A os contribuintes que vivam com um ascendente (pais ou sogros) no mesmo domicílio fiscal.

Clique em “Adicionar Linha” para criar o campo AS1.

Identifique o ascendente com o respetivo número de contribuinte e, se aplicável, indique o seu grau de incapacidade.

Clique novamente em “Adicionar Linha” para identificar mais do que um ascendente que viva consigo em comunhão de habitação.

Em caso de engano, pode eliminar os dados inseridos, clicando no botão vermelho com o símbolo de um caixote de lixo.

Quadro 7-B – Outros ascendentes e colaterais até ao 3.º grau

Preenchem o quadro 7-B os contribuintes que vivam no mesmo domicílio fiscal com outros ascendentes (avós, bisavós, trisavós) e colaterais até ao 3.º grau, como irmão, tios e sobrinhos.

Clique em “Adicionar Linha” para criar o campo AC1.

Identifique o familiar com o respetivo número de contribuinte.

Clique novamente em “Adicionar Linha” para identificar outro ascendente ou colateral que viva consigo em comunhão de habitação.

Em caso de engano, pode eliminar os dados inseridos, clicando no botão vermelho com o símbolo de um caixote de lixo.

Quadro 7-C – Criança ou jovem acolhido nos termos do DL n.º 139/2019, de 16/09

Este quadro é preenchido por contribuintes que tenham, em 2024, acolhido crianças ou jovens em regime de família de acolhimento.

Clique em "Adicionar Linha" para identificar um dependente acolhido.

No campo "NIF da criança ou jovem", identifique o número de contribuinte do acolhido.

No campo "NIF do titular responsável pelo acolhimento familiar", digite o número de contribuinte do titular da família de acolhimento.

No campo "Período de acolhimento", indique as datas de início e fim do período de acolhimento: ano, mês e dia.

Clique novamente em "Adicionar Linha" para identificar outra criança ou jovem acolhido em 2024 ou para mencionar um período diferente de acolhimento do mesmo dependente, ainda em 2024.

Em caso de engano, pode eliminar os dados inseridos, clicando no botão vermelho com o símbolo de um caixote de lixo.

Quadro 8 – Residência Fiscal

Quadro 8-A – Residentes

Só preenche o quadro A quem é residente no território português.

Assinale o campo 01 se viveu em Portugal continental por mais de 183 dias no ano a que respeitam os rendimentos.

Assinale o campo 02 se viveu na Região Autónoma dos Açores por mais de 183 dias no ano a que respeitam os rendimentos.

Assinale o campo 03 se viveu na Região Autónoma da Madeira por mais de 183 dias no ano a que respeitam os rendimentos.

Quadro 8-B – Não Residentes

São considerados não-residentes os contribuintes que, em 2024 (ou no ano a que respeitam os rendimentos), não tenham permanecido em Portugal por mais de 183 dias (seguidos ou não). Nesse caso, assinale o campo 04. Se tiver representante em Portugal, preencha no campo 05 o respetivo número de contribuinte.

Se vive noutro Estado-membro da União Europeia ou do Espaço Económico Europeu e não tem representante em Portugal, identifique no campo 06 o código do seu país de residência. Para isso, clique na seta do lado direito e selecione o país.

Tem ainda de selecionar o campo 07, caso opte pela tributação pelo regime geral, onde o total de rendimentos sujeito a imposto (rendimento coletável) encaixa num escalão de imposto.

Em alternativa, assinale o campo 08 e escolha o seu regime de tributação:

- campo 09 para quem pretende aplicar as taxas do regime geral apenas aos rendimentos que não foram sujeitos a retenções a taxa liberatórias, com exceção para as mais-valias de valores mobiliários (ações, por exemplo);

- campo 10 para quando os rendimentos obtidos em território português representam, pelo menos, 90% dos rendimentos totais obtidos no ano, aplicando-se as regras de tributação dos residentes.

Em todos os casos, indique no campo 11 a totalidade dos rendimentos obtidos no estrangeiro.

Quadro 8-C – Residência Fiscal Parcial

Preenchem o quadro 8-C os contribuintes que tiveram, em 2024 (ou no ano a que respeitam os rendimentos), o estatuto fiscal de residente e o de não-residente. Neste caso, devem entregar uma declaração referente a cada um desses períodos e indicar neste quadro o período a que respeita esta declaração.

Quadro 9 – Reembolso por Transferência Bancária

Introduza o número de identificação bancária (IBAN) da conta para onde quer que seja transferido o reembolso (se houver). No caso das declarações previamente preenchidas, o Fisco mantém o último IBAN de que teve conhecimento, embora possa alterá-lo.

Assinale o campo 01, se pretende que o IBAN indicado seja associado ao NIF do titular, mesmo que ainda não conste dos seus dados de identificação. Nesse caso, passará a ser utilizado para outros reembolsos e restituições das Finanças. Esta atualização não se aplica, no entanto, aos IBAN associados a atividade por conta própria.

Assinale o campo 02,se pretender que o eventual reembolso seja transferido para o IBAN indicado, mas este não seja associado aos dados do titular para outros reembolsos e restituições das Finanças.

Quadro 10 – Natureza da Declaração

Assinale se esta é a primeira declaração de IRS que entrega este ano ou se é uma declaração de substituição. Neste caso, deverá voltar a preencher todos os elementos, servindo esta declaração para substituir, na totalidade, declarações anteriormente entregues.

Quadro 11 – Consignação de 1% do IRS / Consignação do benefício de 15% do IVA suportado

Pode reencaminhar para uma entidade 1% do IRS que o Fisco lhe vai cobrar. Se o fizer, não está a abdicar do seu eventual reembolso. Este valor será retirado ao imposto que o Estado iria receber. Esta percentagem de imposto é de 0,5%, se a entidade destinatária for uma associação juvenil, de carácter juvenil ou de estudantes (grupo 1104).

Neste caso, assinale o campo IRS e identifique a instituição com o respetivo número de contribuinte. Consulte a lista das entidades elegíveis, que é atualizada anualmente.

Selecione também o grupo a que pertence essa entidade:

- 1101 para entidades religiosas e para instituições particulares de solidariedade social ou pessoas coletivas de utilidade pública;

- 1102 para pessoas coletivas de utilidade pública de fins ambientais;

- 1103 para instituições culturais com estatuto de utilidade pública.

Também pode reencaminhar para as entidades dos campos 1101, 1102 e 1103 o valor do IVA que suportou em despesas de restauração, hotelaria, oficinas, cabeleireiros e institutos de beleza, veterinários e passes sociais, desde que validadas em tempo útil no portal e-Fatura. Mas, neste caso, estará a abdicar desse valor. Se for essa a sua opção, assinale o campo IVA.

Quadro 13 – Prazos Especiais

Apenas preenchem o quadro 13 os contribuintes que usufruem de um prazo especial de entrega da declaração de IRS.

O campo 01 deve ser assinalado nas seguintes situações:

- quando se conclui que o valor patrimonial definitivo de um imóvel alienado é superior ao valor declarado no anexo G;

- quando o apuramento de rendimentos acontecer depois de 30 de junho (prazo normal de entrega do IRS);

- quando forem reconhecidos benefícios fiscais após 30 de junho (prazo normal de entrega do IRS).

Em todos estes casos, além da submissão da declaração via internet, há que enviar uma cópia destes documentos e o comprovativo de entrega da declaração ao Serviço de Finanças da área do seu domicílio fiscal.

Campo 02: para declarações de substituição entregues quando o sujeito passivo tem uma atividade da categoria B (rendimentos empresariais e profissionais) e, após 30 de junho, apura que um imóvel vendido no âmbito da atividade profissional tem, afinal, um valor superior àquele que foi declarado. Neste caso, a declaração de substituição tem de ser apresentada em janeiro do ano seguinte ao da entrega da primeira declaração.

Campo 03:para declarações de substituição que visem alterar um valor de realização determinante para o cálculo de mais-valias e que só tenha sido definitivamente fixado após 30 de junho (prazo de entrega do IRS). Neste caso, a declaração de substituição tem de ser submetida em janeiro do ano seguinte em que o novo valor foi conhecido.

Campo 04: indique a data em que foram apurados os factos que obrigam à entrega da declaração em prazo especial.

Campo 05:para declarações de contribuintes com rendimentos obtidos no estrangeiro e que tenham sido alvo de dupla tributação (em Portugal e no país estrangeiro), sem que tenha sido possível apurar o imposto pago no estrangeiro até à data em que expirou o prazo de entrega do IRS (30 de junho). Nestes casos, o contribuinte tem de submeter a declaração até 31 de dezembro e tem de comunicar à Autoridade Tributária, até 30 de junho, que não vai cumprir o prazo de entrega de IRS por estar abrangido por esta situação, indicando também o país estrangeiro onde obteve os rendimentos em causa.

Campo 06:se está a declarar rendimentos dos anos 2023, 2022, 2021, 2020 ou 2019 fora do prazo normal de entrega da declaração de IRS (o limite é de cinco anos anteriores àquele a que respeita a declaração, neste caso, 2024). Nesse caso, tem ainda de mencionar o ano em que efetivamente recebeu esses montantes e a respetiva categoria (por exemplo, categoria A para indemnizações por despedimento sem justa causa).

Voltar ao topoAnexo A – Rendimentos de Trabalho Dependente e Pensões

Preenchem o anexo A os contribuintes que, em 2023, obtiveram rendimentos provenientes de trabalho dependente (por conta de outrem) ou de pensões.

Quadro 2 – Ano dos Rendimentos

Indique o ano a que respeitam os rendimentos da declaração que apresenta.

Quadro 3 – Identificação do(s) Sujeito(s) Passivo(s)

Indique o número de contribuinte do Sujeito Passivo A no campo 01.

Caso esteja a entregar uma declaração conjunta, identifique o Sujeito Passivo B no campo 02. Respeite a posição assumida no menu "Rosto".

Quadro 4 – Rendimentos do Trabalho Dependente e/ou Pensões obtidos em território português

É muito provável que estes rendimentos já estejam previamente preenchidos pela entidade patronal. Ainda assim, cabe ao contribuinte verificar se cada um dos valores está correto e, se necessário, corrigir montantes errados.

Caso tenha optado pelo preenchimento de uma declaração vazia, clique em “Adicionar Linha” para cada rendimento a declarar.

No campo "NIF da Entidade Pagadora" deve constar o número de contribuinte da entidade patronal que lhe pagou os salários.

No campo "Código dos Rendimentos", selecione um dos tipos de rendimento a declarar.

Código 401: para rendimento bruto de trabalho dependente, ainda que tenha sido recebido no âmbito de contrato de pré-reforma. Só deve mencionar rendimentos obtidos em território português, já que os obtidos no estrangeiro são declarados no anexo J.

Código 402: para gratificações não atribuídas pela entidade patronal, como acontece quando o salário do trabalhador é pago por um cliente da entidade patronal.

Código 403: para pensões de reforma, aposentação por velhice ou invalidez e outras pensões, exceto de sobrevivência e de alimentos.

Código 404: para pensões de sobrevivência.

Código 405: para pensões de alimentos. Neste caso, terá de responder à questão “Se declarou pensões de alimentos, opta pelo seu englobamento?”. Ao englobar, estes rendimentos são somados a outros rendimentos de pensões que eventualmente tenha recebido nesse ano.

Código 406: para rendas temporárias e vitalícias.

Código 407: para rendimentos recebidos em situação de pré-reforma no âmbito de contratos assinados antes de 31 de dezembro de 2000 (depois dessa data, são declarados com o código 401). Neste caso, tem também de indicar as datas da celebração do contrato de pré-reforma e do primeiro pagamento, nas últimas colunas deste quadro.

Código 408: para compensações e subsídios atribuídos aos bombeiros voluntários, até ao limite de três indexantes de apoios sociais (1441,29 euros em 2023). O restante deve ser declarado com o código 401.

Código 409: para os seguintes rendimentos em espécie obtidos em 2018, mas não sujeitos a retenção na fonte:

- utilização de habitação disponibilizada pela entidade patronal;

- empréstimos concedidos pela entidade patronal, sem juros ou sujeitos a taxa de juro inferior à de referência;

- ganhos obtidos em planos de opções, de subscrição, de atribuição ou outros, criados pela entidade patronal em benefício de trabalhadores ou membros de órgãos sociais;

- utilização pessoal de viatura automóvel com despesas a cargo da entidade patronal e mencionadas em acordo escrito;

- aquisição, por preço inferior ao valor de mercado, de viatura que tenha originado encargos para a entidade patronal.

Código 410: para rendimentos de trabalho dependente obtidos por ex-residentes. Só aplicável para a entrega de IRS referente aos anos 2019 e seguintes.

Código 411: para gratificações não atribuídas pela entidade patronal a ex-residentes. Só aplicável para a entrega de IRS referente aos anos 2019 e seguintes.

Código 412: para rendimentos de trabalho dependente referente à utilização de casa de habitação fornecida pela entidade patronal. Só aplicável para a entrega de IRS referente ao ano 2019 e seguintes.

Código 413: para empréstimos sem juros concedidos ou suportados pela entidade patronal. Só aplicável para a entrega de IRS referente ao ano 2019 e seguintes.

Código 414: para ganhos provenientes de planos de opções, de subscrição, de atribuição ou outros de efeito equivalente, sobre valores mobiliários ou direitos equiparados, criados em benefício do trabalhador ou de membro do órgão social. Só aplicável para a entrega de IRS referente ao ano 2019 e seguintes.

Código 415: para rendimentos resultantes da utilização pessoal, pelo trabalhador ou membro de órgão social, de veículo que gere encargos para a entidade patronal, desde que exista acordo escrito para tal. Só aplicável para a entrega de IRS referente ao ano 2019 e seguintes.

Código 416: para a aquisição de veículo a preço inferior ao valor de mercado e que tenha gerado encargos para a entidade patronal. Só aplicável para a entrega de IRS referente ao ano 2019 e seguintes.

Código 417: para rendimentos de trabalho dependente obtidos por sujeitos passivos que tenham entre 18 e 26 anos (ou 30 anos, no caso dos doutorandos) a 31 de dezembro de 2023 e que não integrem outro agregado familiar como dependentes. Só aplicável para a entrega de IRS referente ao ano 2020 e seguintes.

Código 418: para rendimentos de trabalho dependente obtido por estudante considerado dependente e que, em 2022, estivesse a frequentar um estabelecimento de ensino integrado no sistema nacional de educação ou outro reconhecido como tendo fins idênticos. Só aplicável para a entrega de IRS referente ao ano 2020 e seguintes.

Na coluna com o campo "Titular", indique qual o contribuinte a que se refere cada um dos rendimentos declarados. No caso das declarações conjuntas, siga a identificação feita do menu inicial. Um dos contribuintes será o sujeito passivo A e o outro será o sujeito passivo B (ou F, se tiver falecido durante o ano 2023). Caso os dependentes também tenham rendimentos, devem ser igualmente identificados com a designação assumida no menu inicial (D1, D2, etc., ou, para dependentes em guarda conjunta, DG1, DG2, etc.).

Na coluna com o campo “Rendimentos”, mencione o total de montantes pagos ao longo do ano por cada uma das instituições identificadas na primeira coluna.

Na coluna com o campo “Retenções na Fonte”, indique os montantes retidos por cada entidade pagadora.

Na coluna com o campo “Contribuições”, mencione os montantes obrigatoriamente descontados ao rendimento bruto e encaminhados para regimes de proteção social ou para subsistemas legais de saúde.

No campo “Retenções de Sobretaxa”, aplicável a declarações de IRS referentes aos anos de 2015, 2016 e 2017, devem ser mencionados os valores que foram descontados ao rendimento bruto, a título de sobretaxa.

No campo “Quotizações sindicais”, inscreva os valores pagos a título de quotas para sindicatos. Esses valores serão, depois, majorados pelo Fisco, mas na declaração de IRS deve constar exatamente o valor pago.

No campo "Data do Contrato Pré-Reforma", indique a data em que o documento foi assinado.

No campo "Data do Primeiro Pagamento", mencione a data em que recebeu o rendimento referente ao contrato mencionado na coluna anterior.

Se declarou pensões de alimentos, com o código 405, tem de assinalar se opta pelo englobamento deste rendimento com os restantes montantes recebidos nesta categoria H (pensões). Se o fizer, ele será adicionado aos restantes rendimentos e submetido ao pagamento de imposto de acordo com o respetivo escalão. Se responder "Não", o valor de pensões que ultrapassa 4104 euros é sujeito ao pagamento de imposto à taxa de 20 por cento. Em regra, esta é a opção mais vantajosa.

Quadro 4-B – Pagamentos por Conta

Se efetuou pagamentos por conta em 2023 (ou no ano a que respeitam os rendimentos da declaração que está a preencher), clique em “Adicionar Linha”.

No campo "Código dos Rendimentos", selecione o tipo de rendimentos que originou os pagamentos feitos.

No campo “Titular”, selecione o contribuinte responsável por estes pagamentos, respeitando a identificação feita na folha de rosto.

O total de pagamentos por conta deve ser mencionado no campo “Valor”.

Clique novamente em “Adicionar Linha” para identificar outros pagamentos por conta, quer porque tenham sido efetuados por outro titular, quer porque estejam relacionados com outro tipo de rendimentos.

Em caso de engano, pode eliminar os dados inseridos, clicando no botão vermelho com o símbolo de um caixote de lixo.

Quadro 4-C – Outras Deduções

Clique em “Adicionar Linha” e indique outras despesas, identificando-as com os seguintes códigos.

Código 421: para indemnizações pagas à entidade patronal por rescisão unilateral de contrato de trabalho sem aviso prévio, quer seja por acordo, quer seja por sentença judicial.

Código 422: para quotizações pagas a ordens profissionais obrigatórias para o exercício da atividade e apenas se esta for exercida por conta de outrem.

Código 423: para despesas de valorização profissional de juízes.

Código 424: para prémios de seguros contratados no âmbito de profissões de desgaste rápido (praticantes desportivos, mineiros e pescadores). Incluem-se seguros de doença, seguros de acidentes pessoais, seguros que garantam pensões de reforma, de invalidez ou de sobrevivência ou seguros de vida desde que não acionados nos primeiros cinco anos. Neste caso, deve preencher o quadro seguinte, adicionando uma linha por cada prémio de seguro pago:

- no campo "Profissão/Código", selecione 01 para praticantes desportivos, 02 para mineiros e 03 para pescadores;

- no campo "Titular", selecione o sujeito passivo a que respeitam estes prémios de seguros, respeitando a identificação da folha de rosto desta declaração;

- no campo "Valor", mencione o total de prémios pagos em 2022 (ou no ano a que respeitam os rendimentos da declaração que está a preencher);

- no campo "Entidade Gestora", identifique a entidade a quem foram pagos os prémios de seguro. Se a entidade for portuguesa, preencha o campo NIF Português. Se for de outro país da União Europeia ou do Espaço Económico Europeu, identifique o respetivo país e número fiscal.

Quadro 4-D – Incentivo Fiscal à aquisição de participações sociais pelos trabalhadores

Quadro 4-D.1 - Incentivo fiscal à aquisição de participações sociais pelos trabalhadores (2018 a 2022)

Preenche o quadro 4-D.1 quem estiver a preencher a declaração de IRS referente aos anos 2019, 2020, 2021 ou 2022 e tiver declarado rendimentos em espécie no quadro 4-A, com o código 414, desde que estes incluam ganhos provenientes de planos de opções, de subscrição, de atribuição ou outros de efeito equivalente, sobre valores mobiliários ou direitos equiparados, criados em benefício de trabalhadores ou membros de órgãos sociais, mas isentos de IRS.

Só estão isentos de IRS os rendimentos desta natureza inferiores a 40 mil euros que sejam pagos a trabalhadores de pequenas ou microempresas constituídas há menos de seis anos e que desenvolvam a sua atividade no setor da tecnologia, com certificação da Agência Nacional de Inovação. Para beneficiar desta isenção, os trabalhadores têm de manter durante, pelo menos, dois anos, os títulos que geraram estes rendimentos. Esta isenção não pode ser atribuída a membros de órgãos sociais ou titulares de participações sociais superiores a 5 por cento.

Preenche também o quadro 4-D.1 quem estiver a preencher a declaração de IRS referente ao ano 2018 e tenha mencionado rendimentos em espécie no quadro 4-A com o código 409.

Clique em “Adicionar Linha”, para declarar um rendimento desta natureza.

No campo “NIF da entidade pagadora”, indique o número de contribuinte da entidade que lhe pagou o rendimento.

No campo “Código do rendimento”, mencione o código 409.

No campo “Titular”, selecione o sujeito passivo a que este rendimento se refere, respeitando o posicionamento assumido na folha de rosto.

No campo “Montante do ganho”, indique o rendimento obtido.

Clique novamente em “Adicionar Linha” para acrescentar outro rendimento, seja porque pago por outra entidade, seja porque pertencente a outro titular.

Em caso de engano, pode eliminar os dados inseridos, clicando no botão vermelho com o símbolo de um caixote de lixo.

Quadro 4-D.2 - Informações Complementares - Incentivo fiscal à aquisição de participações sociais de startups

Preenche o quadro 4-D.2 quem declarou rendimentos no quadro 4-A com o código 414.

Clique em “Adicionar Linha”, para declarar um rendimento desta natureza.

No campo “NIF da entidade pagadora”, indique o número de contribuinte da entidade que lhe pagou o rendimento.

No campo “Código do rendimento”, mencione o código 414.

No campo “Titular”, selecione o sujeito passivo a que este rendimento se refere, respeitando o posicionamento assumido na folha de rosto.

No campo “Exercício do direito de opção”, indique o ano, mês e dia em que foi exercido o direito de opção, bem como o número de títulos em causa, o seu valor unitário e valor total.

No campo “Montante ganho”, indique o rendimento obtido com o exercício do direito de opção.

Quadro 4-E – Regime Fiscal Aplicável a Ex-Residentes

Preenche o quadro 4-E quem identificou no quadro 4-A rendimentos classificados com os códigos 410 e/ou 411. Nesse caso, clique em "Adicionar Linha" para comunicar mais detalhes sobre a sua situação fiscal.

No campo "Ano em que se tornou residente em Portugal", selecione uma das duas opções: 2019 ou 2020.

No campo “Titular”, selecione o sujeito passivo a que este rendimento se refere, respeitando o posicionamento assumido na folha de rosto.

Clique novamente em “Adicionar Linha” para declarar a situação fiscal de outro titular.

Em caso de engano, pode eliminar os dados inseridos, clicando no botão vermelho com o símbolo de um caixote de lixo.

Quadro 4-F – Opção pelo Regime Fiscal do art.º 2.º-B do CIRS – IRS Jovem

Preenche o quadro 4-F quem identificou rendimentos com o código 417 no quadro 4-A. Nesse caso, clique em "Adicionar Linha" para comunicar mais detalhes da situação estudantil do titular.

No campo “Titular”, selecione o sujeito passivo a que este rendimento se refere, respeitando o posicionamento assumido na folha de rosto.

No campo "Ano da conclusão do ciclo de estudos", digite o ano em que terminou o último ciclo de estudos completo.

No campo "Nível de qualificação do QNQ", selecione a opção 01 (Nível 4) para o ensino secundário, a opção 02 (Nível 5) para ensino pós-secundário não superior, a opção 03 (Nível 6) para licenciatura, a opção 04 (Nível 7) para mestrado ou a opção 05 (Nível 8) para doutoramento.

No campo "Estabelecimento de ensino / País da conclusão do ciclo de estudos", identifique o número de contribuinte do estabelecimento de ensino no campo "NIF Português". Caso o tenha feito no estrangeiro, selecione o país onde concluiu o ciclo de estudos no campo "Código do país".

Clique novamente em “Adicionar Linha” para declarar a situação fiscal de outro titular.

Em caso de engano, pode eliminar os dados inseridos, clicando no botão vermelho com o símbolo de um caixote de lixo.

Quadro 4-G – Regime Fiscal Previsto nos n.os 9 e 10 do art.º 12.º do CIRS – Estudantes Dependentes

Preenche o quadro 4-G quem identificou rendimentos com o código 418 no quadro 4-A. Nesse caso, clique em "Adicionar Linha" para comunicar mais detalhes da situação estudantil do titular.

No campo “Titular”, selecione o sujeito passivo a que este rendimento se refere, respeitando o posicionamento assumido na folha de rosto.

No campo "Efetuou a comunicação prevista no n.º 10 do art.º 12.º do CIRS", selecione uma das duas opções: Sim ou Não. Ao responder "Sim", está a confirmar que submeteu, através do portal das Finanças, até 15 de fevereiro do ano seguinte àquele a que respeita a declaração de IRS, o documento que comprova a frequência de estabelecimento oficial ou autorizado. Caso contrário, selecione "Não" e preencha o campo seguinte, identificando o número de contribuinte do estabelecimento de ensino frequentado no campo "NIF português" ou, em caso de frequência de ensino no estrangeiro, identifique o código do respetivo país no campo "Código do país". Uma vez que não submeteu o comprovativo escolar atempadamente, guarde consigo o documento, pois a Autoridade Tributária poderá solicitá-lo mais tarde.

Clique novamente em “Adicionar Linha” para declarar a situação fiscal de outro titular.

Em caso de engano, pode eliminar os dados inseridos, clicando no botão vermelho com o símbolo de um caixote de lixo.

Quadro 5-A – Rendimentos de Anos Anteriores (n.º 1 do artigo 74.º do CIRS)

Só deve preencher o quadro 5-A quem recebeu, até 30 de setembro de 2019, um rendimento que se referia a um ou vários anos anteriores (por exemplo, salários em atraso). Estes rendimentos são sujeitos a um ligeiro desagravamento fiscal, para não penalizarem tanto o contribuinte.

Quem recebeu, após 1 de outubro de 2019, um rendimento referente aos cinco anos anteriores pode indicá-lo neste quadro, mas, em regra, é mais vantajoso optar pelo regime previsto no quadro 5-B. Ainda assim, se optar por mencioná-lo neste quadro, deve adicionar uma linha por cada ano a que se refere o rendimento recebido.

Se os rendimentos referentes a anos anteriores provêm de decisões judiciais ou se respeitam a montantes devidos há mais de cinco anos, têm de ser obrigatoriamente declarados neste quadro.

Se optou pela versão previamente preenchida, é provável que este quadro já contenha os valores apurados nos anos anteriores. Confirme-os ou corrija-os.

Se o quadro estiver em branco ou incompleto, preencha-o, clicando em “Adicionar Linha” por cada rendimento a declarar.

No campo “NIF da Entidade Pagadora”, identifique o número de contribuinte da entidade que pagou estes rendimentos.

No campo “Código dos Rendimentos”, selecione o tipo de rendimentos recebido.

No campo “Titular”, selecione o sujeito passivo a que respeita cada rendimento. Caso tenha optado pela declaração conjunta, respeite a identificação assumida no menu "Rosto.

No campo “Rendimentos”, mencione o valor total apurado por cada tipo de rendimento.

No campo “N.º Anos”, mencione o número de anos a que respeitam os rendimentos. Por exemplo, se os salários em atraso se referirem a dois anos de trabalho, inscreva o número 2 nesta coluna.

Clique novamente em “Adicionar Linha” para acrescentar outro rendimento, seja porque pago por outra entidade, seja porque pertencente a outro titular.

Em caso de engano, pode eliminar os dados inseridos, clicando no botão vermelho com o símbolo de um caixote de lixo.

Quadro 5-B – Rendimentos de Anos Anteriores – Opção pelo regime do n.º 3 do artigo 74.º do CIRS

Só deve preencher este quadro quem recebeu após 1 de outubro de 2019 rendimentos referentes a anos anteriores, até um máximo de cinco anos.

No campo “NIF da Entidade Pagadora”, identifique o número de contribuinte da entidade que pagou estes rendimentos.

No campo "Ano a que respeitam os rendimentos", indique, em cada linha, o ano a que corresponde esse rendimento.

No campo “Código dos Rendimentos”, selecione o tipo de rendimentos recebido (por exemplo, 401 para trabalho dependente).

No campo “Titular”, selecione o sujeito passivo a que respeita cada rendimento. Caso tenha optado pela declaração conjunta, respeite a identificação assumida no menu "Rosto".

No campo “Rendimentos”, mencione o valor correspondente ao ano indicado.

No campo "Retenção na fonte", indique o montante retido pela entidade pagadora no ano indicado (se houver).

No campo "Contribuições", mencione o valor descontado para o respetivo regime de proteção social.

No campo "Quotizações sindicais", indique os valores descontados para sindicatos (se houver).

Quadro 6 - Participações sociais de startups adquiridas no âmbito planos de opção - art.º 43.º-C do EBF - alienação / perda da qualidade de residente / transmissão gratuita

Preenchem este quadro os contribuintes que tenham recebido planos de opção (com possibilidade de adquirir ou vender ações), os tenham mantido durante mais de um ano e que em 2023 os tenham vendido ou transmitido gratuitamente, ou ainda tenham deixado de ser residentes em território português.

Nestes casos, o quadro deve ser preenchido da seguinte forma.

Clique em “Adicionar Linha”.

No campo “Titular”, selecione o sujeito passivo a que respeita cada rendimento. Caso tenha optado pela declaração conjunta, respeite a identificação assumida no menu "Rosto.

No campo “NIF da entidade emitente”, identifique o número de contribuinte da entidade que emitiu os valores mobiliários.

No campo “Código fator gerador”, selecione um dos três possíveis códigos que tenham gerado estes ganhos.

- Código 01 se o contribuinte tiver vendido, em 2023, os valores mobiliários (ou direitos equiparados);

- Código 02 se o contribuinte tiver deixado de ser, em 2023, residente em território português;

- Código 03 se o contribuinte tiver doado, em 2023, os valores imobiliários (ou direitos equiparados).

No campo “Alienação / perda qualidade residente / doação”, indique a data em que ocorreu a venda, perda de residência nacional ou doação, bem com o número de títulos em causa, o seu valor unitário e o valor total.

No campo “Exercício do direito de opção”, mencione a data em que havia exercido o direito de opção, bem como o número de títulos em causa, o seu valor unitário e o valor total.

Em caso de engano, pode eliminar os dados inseridos, clicando no botão vermelho com o símbolo de um caixote de lixo.

No final do quadro, indique ainda se pretende englobar estes ganhos com outros rendimentos da mesma categoria. Se não o fizer, estes ganhos são tributados à taxa autónoma de 28 por cento. Para optar pelo englobamento, assinale o campo 01. Para rejeitar essa opção, assinale o campo 02.

Anexo B – Rendimentos da Categoria B / Regime Simplificado / Ato Isolado (quadros 1 a 8)

Assim que adiciona o Anexo B à sua declaração de IRS, o sistema pede para confirmar se o anexo se refere a rendimentos de uma herança indivisa (bens que ainda não foram divididos pelos herdeiros). Em caso afirmativo, clique em “Sim”. Caso contrário, clique em “Não”.

Seja qual for a resposta, o sistema vai perguntar-lhe, em seguida, qual o número do contribuinte que obteve rendimentos da categoria B (rendimentos profissionais ou empresariais). Isto porque o anexo B é individual, devendo ser entregue um anexo por cada membro do agregado que obteve este tipo de rendimentos.

Caso os rendimentos da categoria B tenham sido obtidos por um dependente que integra o agregado familiar dos pais e estes não entregam o IRS em conjunto, deve ser preenchido um anexo B com metade dos rendimentos em cada uma das declarações dos pais. O mesmo se aplica aos dependentes com guarda conjunta e que vivem em residência alternada.

Ainda que o contribuinte não tenha obtido rendimentos da categoria B no ano a que respeitam os rendimentos, deve adicionar o anexo B à declaração de IRS. A obrigação de o fazer perdura enquanto tiver atividade aberta nas Finanças.

Quadro 1 – Rendimentos da Categoria B / Regime Simplificado / Ato Isolado

Assinale o campo 01,se estiver enquadrado no regime simplificado.

Caso apenas tenha emitido um recibo de ato isolado durante o ano a que respeitam os rendimentos, selecione o campo 02.

O campo 01 e o campo 02 não podem estar selecionados em simultâneo.

Selecione o campo 03,se os rendimentos da categoria B que declara são de natureza profissional, comercial ou industrial.

Assinale o campo 04,se declara rendimentos agrícolas, silvícolas ou pecuários.

Os campos 03 e 04 podem ser selecionados em simultâneo, caso o contribuinte acumule rendimentos de diferentes naturezas.

Quadro 2 – Ano dos Rendimentos

Selecione o ano a que respeitam os rendimentos.

Se não se atrasou, este ano deve entregar o IRS referente aos rendimentos de 2024.

Quadro 3 – Identificação do(s) Sujeito(s) Passivo(s)

Indique o número de contribuinte do Sujeito Passivo A no campo 01.

Caso esteja a entregar uma declaração conjunta, identifique o Sujeito Passivo B no campo 02. Respeite a posição assumida no menu "Rosto".

Quadro 3-A – Identificação do Titular do Rendimento

Se o anexo B que agora entrega se refere a uma herança indivisa, assinale o campo 03 e preencha no campo 06 o número de contribuinte que foi atribuído à herança. Neste caso não deve preencher o campo 05.

Já se o anexo B se refere aos rendimentos obtidos por um membro do agregado familiar, identifique o respetivo número de contribuinte no campo 05 (em princípio, já deverá estar preenchido) e selecione o campo 04 para negar a existência de herança indivisa.

No campo 07, mencione o código da atividade exercida. Pode consultá-lo no próprio Portal das Finanças, seguindo Cidadãos > Serviços > A Minha Área > Posição Integrada > Informação Cadastral > Atividade Exercida.

Quando a atividade não está prevista no Código do IRS e não tem um código associado, deve mencionar o respetivo Código de Atividades Económicas no campo 08 (rendimentos profissionais, comerciais e industriais) ou no campo 09 (rendimentos agrícolas, silvícolas e pecuários). Se não souber o código da sua atividade, consulte-o no SICAE.

Podem ser simultaneamente preenchidos os campos 07, 08 e 09 se forem exercidas, pelo titular dos rendimentos, as diferentes atividades neles referidas.

Quadro 3-B – Estabelecimento Estável

Assinale o campo 10 (Sim) se tiver um local afeto à realização da atividade (como um escritório, por exemplo). Caso contrário, assinale o campo 11 (Não). Quem trabalha no respetivo domicílio, deve assinalar o campo 11 (Não).

Quadro 3-C – Regime Fiscal aplicável a ex-residentes

Preenche este quadro quem opta pela aplicação do regime fiscal de ex-residentes, em que apenas 50% dos rendimentos empresariais e profissionais estão sujeitos a tributação. Para isso, tem de cumprir os seguintes requisitos:

- até 2026, não foi considerado residente em território português, em qualquer dos cinco anos anteriores, mas foi residente em qualquer período anterior a esse;

- em 2021, 2022 ou 2023, não foi considerado residente em território português, em qualquer dos três anos anteriores, mas foi residente antes de 31 de dezembro de 2017, 2018 e 2019, respetivamente;

- em 2019 ou 2020, não foi considerado residente em território português, em qualquer dos três anos anteriores, mas foi residente antes de 31 de dezembro de 2015;

- não solicitou a inscrição como residente não-habitual;

- tem a situação tributária regularizada em cada um dos anos em que seja aplicável o regime de benefício fiscal.

Nesse caso, digite no campo 12 o ano em que se tornou residente em Portugal.

Quadro 3-D – Regime Fiscal previsto nos n.os 9 e 10 do art.º 12.º do CIRS

Preenchem este quadro os estudantes que obtiveram rendimentos de trabalho independente em 2024 e que, nesse ano, eram considerados dependentes por terem frequentado um estabelecimento de ensino integrado no sistema nacional de educação ou outro reconhecido como tendo fins idênticos.

À pergunta "Efetuou a comunicação prevista no n.º 10 do art.º 12.º do CIRS", selecione uma das duas opções: Sim (campo 13) ou Não (campo 14).

Ao responder "Sim", está a confirmar que submeteu, através do Portal das Finanças, até 15 de fevereiro do ano seguinte àquele a que respeita a declaração de IRS, o documento que comprova a frequência de estabelecimento oficial ou autorizado. Caso contrário, selecione "Não" e preencha o campo seguinte, identificando o número de contribuinte do estabelecimento de ensino frequentado no campo "NIF português" ou, em caso de frequência de ensino no estrangeiro, identifique o código do respetivo país no campo "Código do país". Uma vez que não submeteu o comprovativo escolar atempadamente, guarde consigo o documento, pois a Autoridade Tributária poderá solicitá-lo mais tarde.

Quadro 3-E - Opção pelo Regime Fiscal do art.º 2.º-B do CIRS – IRS Jovem

Preenche o quadro 3-E quem tenha tido entre 18 e 26 anos a 31 de dezembro de 2024 e não integre outro agregado familiar como dependente.

Clique em "Adicionar Linha" para comunicar mais detalhes da situação estudantil do titular.

No campo “Titular”, selecione o sujeito passivo a que este rendimento se refere, respeitando o posicionamento assumido no menu "Rosto".

No campo "Ano da conclusão do ciclo de estudos", digite o ano em que terminou o último ciclo de estudos completo.

No campo "Nível de qualificação do QNQ", selecione a opção 01 (Nível 4) para o ensino secundário, a opção 02 (Nível 5) para ensino pós-secundário não superior, a opção 03 (Nível 6) para licenciatura, a opção 04 (Nível 7) para mestrado ou a opção 05 (Nível 8) para doutoramento.

No campo "Estabelecimento de ensino / País da conclusão do ciclo de estudos", identifique o número de contribuinte do estabelecimento de ensino no campo "NIF Português". Caso o tenha feito no estrangeiro, selecione o país onde concluiu o ciclo de estudos no campo "Código do país".

Clique novamente em “Adicionar Linha” para declarar a situação fiscal de outro titular.

Em caso de engano, pode eliminar os dados inseridos, clicando no botão vermelho com o símbolo de um caixote de lixo.

Quadro 4-A – Rendimentos Profissionais, Comerciais e Industriais

Preenche o quadro 4-A quem tem rendimentos profissionais, comerciais ou industriais a declarar. Mencione-os na coluna “Valor” da respetiva natureza, de acordo com os seguintes campos.

Campo 401: para rendimentos provenientes da venda de mercadorias e produtos.

Campo 419: para rendimentos provenientes de operações relacionadas com criptoativos, exceto a sua mineração.

Campo 420: para rendimentos provenientes da transação de energia excedente produzida para autoconsumo a partir de fontes de energia renovável. Deve mencionar os rendimentos por unidade de produção para autoconsumo, até ao limite de 1 MW da potência instalada.

Campo 421: para rendimentos provenientes da transação de energia produzida em unidades de pequena produção a partir de fontes de energia renovável, até ao limite de 1 MW da potência instalada.

Campo 402: para rendimentos provenientes de serviços prestados, nos anos 2015 ou 2016, no ramo da hotelaria e similares, restauração e bebidas. Incluem-se aqui serviços de alojamento local, nas modalidades de moradia ou apartamento.

Campo 415: para rendimentos provenientes de serviços prestados, nos anos 2017 e seguintes, no ramo da restauração e bebidas.

Campo 416: para rendimentos provenientes de serviços prestados, no ano 2017 e seguintes, no âmbito de atividades hoteleiras e similares, exceto alojamento local na modalidade de moradia ou apartamento.

Campo 417: para rendimentos provenientes de serviços de alojamento local na modalidade de moradia ou apartamento, prestados no ano de 2017 e seguintes.

Campo 403: para rendimentos obtidos no exercício, por conta própria, de qualquer atividade de caráter científico, artístico ou técnico, exceto as atividades inscritas com o código 1519 (“Outros prestadores de serviços”).

Campo 404: para rendimentos provenientes da prestação de outros serviços, não abrangidas pelos códigos 403, 415, 416 e 417.

Campo 422: para rendimentos provenientes de operações relacionadas com a mineração de criptoativos.

Campo 405: para a parte de rendimentos provenientes da cedência ou utilização temporária de direitos da propriedade intelectual ou industrial que não está abrangida por isenção de IRS.

Campo 406: para mencionar metade da parte isenta do rendimento anterior. Se essa metade for superior a 10 mil euros, mencione a parte do rendimento isento que ultrapassa 10 mil euros. O restante deve ser declarado no quadro 5 do anexo H. Por exemplo, se o rendimento total for 50 mil euros e 15 mil euros estiverem isentos, inscreva 7500 euros no campo 406 e os restantes 7500 euros são declarados no quadro 5 do anexo H. Já se do mesmo rendimento total de 50 mil euros estiverem isentos 40 mil euros, deverá inscrever 30 mil euros neste campo (a parte da isenção que ultrapassa 10 mil euros) e declarar os restantes 10 mil euros no quadro 5 do anexo H.

Campo 407: para mencionar a diferença (se positiva) entre as mais e as menos-valias apuradas no âmbito de atividades que gerem rendimentos empresariais e profissionais. Aqui incluem-se eventuais mais-valias obtidas com:

- a transferência para o património particular dos empresários de quaisquer bens afetos ao ativo da empresa;

- a venda de direitos reais sobre bens imóveis e afetação de quaisquer bens do património particular a atividade empresarial e profissional exercida em nome individual pelo seu proprietário;

- a venda de partes sociais e de outros valores mobiliários;

- a venda da propriedade intelectual ou industrial ou de experiência adquirida no setor comercial, industrial ou científico, quando o transmitente não seja o seu titular originário;

- a cessão de posições contratuais ou outros direitos inerentes a contratos relativos a bens imóveis (por exemplo, cedência de posição);

- operações relativas a instrumentos financeiros derivados;

- operações relativas a warrants autónomos;

- operações relativas a certificados que atribuam ao titular o direito a receber um valor de determinado ativo subjacente;

- a cessão de créditos, prestações acessórias e prestações suplementares.

Ficam excluídos deste campo as indemnizações pagas por seguradoras por compensação de danos sofridos nos incêndios florestais de 2017 (17 a 24 de junho e de 15 a 16 de outubro) que sejam reinvestidas em ativos da mesma natureza nos três anos seguintes ao seu pagamento. Para estes casos, deve ser preenchido o quadro 18 deste anexo.

Campo 408: para mencionar rendimentos decorrentes do exercício de atividades financeiras (com CAE iniciado por 64, 65 ou 66) na Região Autónoma dos Açores.

Campo 409: para mencionar rendimentos decorrentes de prestações de serviços efetuadas pelo sócio a uma sociedade de profissionais, abrangida pelo regime de transparência fiscal.

Campo 418: para rendimentos provenientes de serviços prestados a sociedades por sócios que, durante mais de 183 dias do ano a que respeitam os rendimentos, tenham, pelo menos, 5% do capital ou dos direitos de voto ou tenham, em conjunto com cônjuge, unido de facto, ascendentes e descendentes, 25% do capital ou dos direitos de votos.

Campo 410: para mencionar rendimentos positivos líquidos provenientes da atividade de arrendamento, apurados após a dedução das respetivas despesas e encargos. Mencione também o total de despesas com o arrendamento no campo 713 do quadro 7 e identifique o imóvel em causa no quadro 13-D.

Campo 411: para mencionar rendimentos de capitais imputáveis a atividades geradoras de rendimentos empresariais e profissionais.

Campo 412: para mencionar subsídios destinados à exploração de atividades profissionais, comerciais e industriais, como é o caso dos apoios extraordinários à redução da atividade económica no âmbito do combate à pandemia de covid-19.

Campo 413: para mencionar um quinto dos subsídios ou subvenções não destinados à exploração recebidos no ano a que respeita a declaração e nos quatro anos seguintes.

Também os apoios concedidos no âmbito do combate à pandemia covid-19 devem ser identificados com este código. Deverá calcular um quinto do valor recebido em cada um desses cinco anos e declarar o seu somatório.

Por exemplo: em 2023 recebeu 1000 euros (conta 200 euros), em 2022 recebeu 950 euros (conta 190 euros), em 2021 recebeu 900 euros (conta 180 euros), em 2020 recebeu 850 euros (conta 170 euros) e em 2019 recebeu 800 euros (conta 160 euros). No total, declara 900 euros (200 € + 190 € + 180 € + 170 € + 160 €).

Campo 414: para mencionar rendimentos da categoria B (incluindo apoios concedidos no âmbito do combate à pandemia de covid-19) que não se enquadrem nos campos anteriores.

Quadro 4-B – Rendimentos Agrícolas, Silvícolas e Pecuários

Preenche o quadro 4-B quem tem rendimentos agrícolas, silvícolas ou pecuários ou atos isolados desta natureza a declarar. Mencione-os na coluna “Valor” da respetiva natureza, de acordo com os seguintes campos.

Campo 451: para mencionar rendimentos provenientes de vendas de produtos, exceto as vendas decorrentes de explorações silvícolas plurianuais.

Campo 452: para mencionar rendimentos de prestações de serviços.

Campo 459: para rendimentos provenientes de serviços prestados a sociedades por sócios que, durante mais de 183 dias do ano a que respeitam os rendimentos, tenham, pelo menos, 5% do capital ou dos direitos de voto ou tenham, em conjunto com cônjuge, unido de facto, ascendentes e descendentes, 25% do capital ou dos direitos de votos.

Campo 453: para a parte de rendimentos provenientes da cedência ou utilização temporária de direitos da propriedade intelectual ou industrial que não está abrangida por isenção de IRS.

Campo 454: para mencionar rendimentos positivos líquidos provenientes da atividade de arrendamento, apurados após a dedução das respetivas despesas e encargos. Mencione também o total de despesas com o arrendamento no campo 713 do quadro 7 e identifique o imóvel em causa no quadro 13-D.

Campo 455: para mencionar subsídios destinados à exploração de atividades agrícolas, silvícolas ou pecuárias, como é o caso dos apoios extraordinários à redução da atividade económica no âmbito do combate à pandemia de covid-19.

Campo 456: para mencionar um quinto dos subsídios ou subvenções não destinados à exploração de atividades agrícolas, silvícolas ou pecuárias, recebidos no ano a que respeita a declaração e nos quatro anos seguintes. Também os apoios concedidos no âmbito do combate à pandemia covid-19 devem ser identificados com este código. Deverá calcular um quinto do valor recebido em cada um desses cinco anos e declarar o seu somatório.

Por exemplo: em 2023 recebeu 1000 euros (conta 200 euros), em 2022 recebeu 950 euros (conta 190 euros), em 2021 recebeu 900 euros (conta 180 euros), em 2020 recebeu 850 euros (conta 170 euros) e em 2019 recebeu 800 euros (conta 160 euros). No total, declara 900 euros (200 € + 190 € + 180 € + 170 € + 160 €).

Campo 457: para mencionar rendimentos provenientes de vendas decorrentes de explorações silvícolas plurianuais. Caso este rendimento seja proveniente de um ato isolado de valor superior a 200 mil euros, deve preencher também o quadro 7-E deste anexo.

Campo 458: para mencionar outros rendimentos de atividades agrícolas, silvícolas ou pecuárias (incluindo apoios concedidos no âmbito do combate à pandemia de covid-19) que não se enquadrem nos campos anteriores.

Quadro 4-C – Acréscimos ao Rendimento

Quando não há reinvestimento da mais-valia até ao fim do segundo ano após a venda, deve mencionar no campo 481 a parte da mais-valia que não reinvestiu. O Fisco irá atualizar o cálculo dos rendimentos automaticamente.

O valor mencionado neste campo não deve figurar dos quadros 4-A e 4-B.

Se tiver transferido para o seu património particular, em 2024, bens imóveis que estiveram em anos anteriores afetos à atividade empresarial e profissional e que, durante esse período, tenham gerado depreciações ou imparidades registadas na contabilidade organizada da empresa, mencione no campo 482 o valor correspondente a 25% das despesas e repita essa declaração nos três anos seguintes. Ao longo de quatro anos, deverá declarar 25% das despesas em cada ano.

Quadro 5 – Opção pela aplicação das regras da Categoria A

Assinale o campo 01 se a totalidade dos rendimentos declarados no quadro 4 resultarem de serviços prestados a uma única entidade. Caso contrário, assinale o campo 02.

Só responde à pergunta seguinte quem assinalou o campo 01. Nesse caso, assinale o campo 03 se pretende que o cálculo do imposto a pagar seja feito de acordo com as regras aplicadas aos trabalhadores por conta de outrem e pensionistas (categoria A). Rejeitando essa opção, assinale o campo 04.

Se assinalar o campo 03, eventuais deduções de contribuições obrigatórias para a Segurança Social, quotizações sindicais, indemnizações ou prémios de seguros para profissões de desgaste rápido devem ser mencionadas no quadro 7-A deste anexo B.

Quadro 6 – Retenções na Fonte e Pagamentos por Conta

Preenche o quadro 6 quem efetuou retenções na fonte ou pagamentos por conta em 2024.

No campo 601, indique o valor bruto (ilíquido) total que foi sujeito a retenção na fonte.

No campo 602, mencione o valor retido na fonte.

No campo 603, indique o total de pagamentos por conta efetuados em 2024.

Quem preenche o campo 602 tem também de preencher a tabela seguinte, para discriminar as entidades que retiveram valores. É possível que estes dados estejam previamente preenchidos, mas cabe ao contribuinte verificá-los e, se for o caso, corrigi-los ou completá-los.

Clique em “Adicionar Linha” para criar o campo 1:

- na coluna com o campo “NIF”, identifique o número de contribuinte da entidade que efetuou retenções na fonte;

- na coluna com o campo “Valor”, mencione o total retido por essa entidade.

Se o titular deste anexo B fez retenção na fonte em mais do que uma entidade, deve clicar novamente em “Adicionar Linha” para criar o campo 2 e repetir os passos anteriores. Deve criar uma linha para cada entidade que efetuou retenção na fonte.

Em caso de engano, pode eliminar os dados inseridos, clicando no botão vermelho com o símbolo de um caixote de lixo.

Quadro 7-A – Encargos em caso de opção pela aplicação das regras da Categoria A ou em caso de Ato Isolado de valor superior a € 200 000

Só preenche este quadro quem optou pelas regras de tributação da categoria A, assinalando o campo 03 do quadro 5 deste anexo, e quem passou um ato isolado de valor superior a 200 mil euros.

Os encargos associados a rendimentos profissionais, comerciais e industriais devem ser preenchidos na primeira coluna, enquanto as despesas associadas a rendimentos agrícolas, silvícolas e pecuários devem ser mencionadas na segunda coluna.

Nos campos 701 ou 702, indique o total de contribuições obrigatórias para regimes de proteção social pagas no âmbito da atividade exercida.

Nos campos 703 ou 704, indique o valor eventualmente gasto em quotizações para ordens profissionais.

Nos campos 705 ou 706, mencione eventuais despesas de valorização profissional, como por exemplo participação num congresso ou numa formação.

Nos campos 707 ou 708, indique eventuais quotizações sindicais pagas no âmbito da atividade exercida.

Nos campos 709 ou 710, mencione o valor gasto em prémios de seguros de doença, de acidentes pessoais ou de vida que garantam exclusivamente os riscos de morte, invalidez ou reforma por velhice após os 55 anos dos contribuintes que exerçam profissões de desgaste rápido (mineiros, pescadores e praticantes desportivos). Só são válidos seguros até ao limite de cinco indexantes de apoios sociais (2546,30 euros para 2024) que não sejam resgatados ou que não façam pagamentos ao beneficiário durante os primeiros cinco anos da apólice.

O preenchimento deste campo obriga a preencher também o quadro 7-C.

Nos campos 711 ou 712, mencione custos com mercadorias vendidas ou matérias consumidas.

Nos campos 713 ou 714, aplicável apenas aos anos 2015 a 2017, indique as despesas tidas com a conservação e manutenção de imóveis que mantenha arrendados, despesas de condomínio, impostos e taxas autárquicas. No caso do imposto municipal sobre imóveis (IMI), deve mencionar o valor que foi pago no ano a que respeitam os rendimentos desta declaração. Por exemplo, se está a preencher a declaração de IRS referente aos rendimentos de 2017, deve apresentar o IMI pago nesse ano. Não são aceites despesas com créditos, nem com a compra de mobiliário, eletrodomésticos, artigos de conforto ou decoração.

Podem ser deduzidos gastos com obras de conservação e de manutenção de imóveis tidas até 24 meses antes do início do arrendamento, desde que tenham sido suportadas depois de 1 de janeiro de 2015. Todas as despesas mencionadas neste campo têm obrigatoriamente de ter o respetivo comprovativo.

Caso o arrendamento incida sobre uma parte do imóvel, de utilização independente (uma garagem, por exemplo), estas despesas devem ser declaradas de acordo com o valor patrimonial tributário (se detalhado na caderneta predial) ou, em alternativa, de acordo com a proporção da área independente face ao imóvel.

O preenchimento deste campo obriga a preencher também o quadro 7-D.

Nos campos 715 ou 716, indique encargos com viaturas, motos e motociclos, no âmbito da atividade exercida.

Nos campos 717 ou 718, mencione encargos com deslocações, viagens e estadas, no âmbito da atividade exercida.

Nos campos 719 ou 720, indique despesas de representação, tidas no âmbito da atividade exercida, como vestuário ou cabeleireiro.

Nos campos 721 ou 722 indique outras despesas tidas com a atividade exercida.

Quadro 7-B – Identificação das entidades a quem foram pagas contribuições obrigatórias para regimes de proteção social

Caso tenham sido pagas contribuições obrigatórias para regimes de proteção social no âmbito da atividade exercida, deve mencioná-las neste quadro.

Clique em “Adicionar Linha” para criar a linha 1.

Na coluna com o campo “NIF das Entidades”, identifique o número de contribuinte da entidade a quem foram pagas as contribuições.

Na coluna com o campo “Valor”, indique os montantes pagos.

Se houver mais do um prémio de seguro a declarar, clique novamente em “Adicionar Linha” e repita os passos anteriores.

Em caso de engano, pode eliminar os dados inseridos, clicando no botão vermelho com o símbolo de um caixote de lixo.

Quadro 7-C – Identificação das entidades a quem foram pagos prémios de seguros de profissões de desgaste rápido

Preenche o quadro 7-C quem mencionou gastos no campo 709 do quadro 7-A, referente a prémios de seguro para profissões de desgaste rápido.

Clique em “Adicionar Linha” para criar a linha 1.

Na coluna com o campo “Profissão/Código”, selecione o código 01 para praticantes desportivos, o código 02 para mineiros ou o código 03 para pescadores.

Na coluna com o campo “Valor”, mencione o total de prémios de seguro pagos.

Na coluna com o campo “NIF Português”, identifique a entidade a quem foi pago o prémio do seguro, desde que ela tenha sede em território nacional.

Se a entidade a quem foi pago o prémio de seguro estiver registada noutro país da União Europeia ou do Espaço Económico Europeu, use as duas últimas colunas do quadro.

Na coluna com o campo “País”, selecione o país em causa.

Na coluna com o campo “Número Fiscal (UE ou EEE)”, identifique o número de contribuinte da entidade a quem foi pago o prémio de seguro.

Em caso de engano, pode eliminar os dados inseridos, clicando no botão vermelho com o símbolo de um caixote de lixo.

Quadro 7-D – Identificação dos prédios com gastos previstos no art.º 41.º do CIRS

Preenche o quadro 7-D quem está a entregar declarações de rendimentos referentes aos anos 2015, 2016 ou 2017 e mencionou despesas no campo 713 do quadro 7-A.

Clique em “Adicionar Linha” para declarar o primeiro imóvel. Deve criar uma linha para cada imóvel.

Na coluna com o campo “Freguesia (código)”, identifique os seis dígitos da freguesia onde se localiza o imóvel em causa. Consulte esse código no respetivo documento de cobrança do imposto municipal sobre imóveis (IMI) ou no Portal das Finanças.

Na coluna com o campo “Tipo”, selecione “U” se o imóvel for urbano ou “R” para imóveis rústicos.

Na coluna com o campo “Artigo”, inscreva o artigo matricial do imóvel. Pode consultá-lo na respetiva caderneta predial.

Na coluna com o campo “Fração/Secção”, indique a fração do imóvel a que respeita a despesa. Caso a despesa se refira a mais do que uma fração, terá de a dividir em várias linhas, uma por cada fração, ainda que o artigo matricial seja o mesmo.

Na coluna com o campo “Parte %”, indique que percentagem da casa foi submetida a arrendamento. Se arrendou todo o imóvel, mencione 100%. Se arrendou uma parte do imóvel, detalhe a percentagem abrangida.

Na coluna com o campo “Valor”, mencione o total de despesas tidas com o arrendamento. Use o campo “Rendimentos profissionais, comerciais e industriais” se a atividade exercida for dessa natureza. Caso contrário, use o campo “Rendimentos agrícolas, silvícolas e pecuários”.

Em caso de engano, pode eliminar os dados inseridos, clicando no botão vermelho com o símbolo de um caixote de lixo.

Quadro 7-E – Gastos imputados a explorações silvícolas plurianuais

Preenche o quadro 7-E quem mencionou gastos no campo 457 do quadro 4-B deste anexo, desde que passados em ato isolado de valor superior a 200 mil euros. Nesse caso, indique no campo 781 o número de anos a que respeitam as despesas declaradas. Mesmo que o prazo inclua anos incompletos, esses deverão ser contabilizados. Por exemplo, se os gastos se referem a um ano e três meses, indique 2 anos.

Quadro 8 – Alienação e/ou afetação de direitos reais sobre bens imóveis

Preencha o quadro 8 se em 2024 (ou no ano a que respeitam os rendimentos que está a declarar), vendeu algum imóvel ou desafetou algum imóvel da esfera da atividade exercida ou ainda se afetou imóveis à atividade exercida.

Quadro 8-A – Alienação/desafetação e/ou afetação de bens imóveis (anos 2020 e anteriores) e aplicação regime transitório previsto no art.º 369.º da Lei n.º 75-B/2020, de 31/12 – anos de 2021 e seguintes

Se, em 2024, vendeu ou desafetou algum imóvel da esfera da atividade exercida, assinale o campo 01. Caso não o tenha feito, assinale o campo 02.

Se, em 2024, afetou algum imóvel à atividade exercida, assinale o campo 03. Caso não o tenha feito, assinale o campo 04.

Em caso de resposta afirmativa a qualquer uma das questões anteriores (campos 01 ou 03), preencha a tabela que se segue, identificando os imóveis em causa.

Clique em “Adicionar Linha” para declarar um imóvel. Deve criar uma linha por cada imóvel a declarar.

Na coluna com o campo “Freguesia (código)”, identifique os seis dígitos da freguesia onde se localiza o imóvel em causa. Consulte esse código no respetivo documento de cobrança do imposto municipal sobre imóveis (IMI) ou no Portal das Finanças.

Na coluna com o campo “Tipo”, selecione “U” se o imóvel for urbano ou “R” para imóveis rústicos.

Na coluna com o campo “Artigo”, inscreva o artigo matricial do imóvel. Pode consultá-lo na respetiva caderneta predial.

Na coluna com o campo “Fração/Secção”, indique a fração do imóvel a que respeita a despesa. Caso a despesa se refira a mais do que uma fração, terá de a dividir em várias linhas, uma por cada fração, ainda que o artigo matricial seja o mesmo.

Na coluna com o campo “Parte %”, indique que percentagem da casa foi submetida a arrendamento. Se arrendou todo o imóvel, mencione 100%. Se arrendou uma parte do imóvel, detalhe a percentagem abrangida.

Na coluna com o campo “Código”, selecione um dos códigos seguintes:

- Código 01, para vendas de imóveis não identificados com o código 06;

- Código 02, para afetação de imóvel não-habitacional particular à atividade exercida;

- Código 03, para afetação de imóvel habitacional particular à atividade exercida;

- Código 04, para desafetação de imóvel habitacional que estivesse afeto à obtenção de rendimentos prediais;

- Código 05, para desafetação de outros imóveis não identificados com o código 04;

- Código 06, para vendas de imóveis adquiridos para património particular e que tenham sido posteriormente afetos à atividade exercida.

Na coluna com o campo “Valor de venda/afetação”, indique a data e o valor pelo qual vendeu o imóvel ou o valor patrimonial tributário do imóvel que vai afetar à atividade. Para apurar o valor patrimonial tributário de um imóvel, consulte a respetiva caderneta predial.

Na coluna com o campo “Q4”, indique qual o campo dos quadros 4-A ou 4-B a que se refere este imóvel.

Caso o valor da venda não coincida com o valor patrimonial tributário, mencione o mais elevado dos dois na coluna com o campo “Valor definitivo”.

Na coluna com o campo “Artigo 139.º do CIRC”, assinale se tiver um comprovativo de que a venda se realizou por montante inferior ao valor patrimonial tributário.

Em caso de engano, pode eliminar os dados inseridos, clicando no botão vermelho com o símbolo de um caixote de lixo.

Quadro 8-B – Regime transitório previsto no art.º 369.º da Lei n.º 75-B/2020, de 31/12 – Ano de 2021

Apenas preenche este quadro quem está a entregar a declaração de IRS referente a 2021, devendo indicar se tinha, a 1 de janeiro de 2021, imóveis afetos à atividade exercida. Em caso afirmativo, assinale o campo 05. Em caso negativo, assinale o campo 06.

Quem assinalou o campo 05 tem de indicar se opta pelo anterior regime de apuramento de mais-valias e menos-valias decorrentes da afetação de imóveis. Em caso afirmativo, assinale o campo 07. Em caso negativo, assinale o campo 08.

Se assinalou o campo 07, tem de preencher o quadro que se segue, com a identificação detalhada dos imóveis afetos à atividade exercida.

Na coluna com o campo “Freguesia (código)”, identifique os seis dígitos da freguesia onde se localiza o imóvel em causa. Consulte esse código no respetivo documento de cobrança do imposto municipal sobre imóveis (IMI) ou no Portal das Finanças.

Na coluna com o campo “Tipo”, selecione “U” se o imóvel for urbano ou “R” para imóveis rústicos.

Na coluna com o campo “Artigo”, inscreva o artigo matricial do imóvel. Pode consultá-lo na respetiva caderneta predial.

Na coluna com o campo “Fração/Secção”, indique a fração do imóvel a que respeita a despesa. Caso a despesa se refira a mais do que uma fração, terá de a dividir em várias linhas, uma por cada fração, ainda que o artigo matricial seja o mesmo.

Na coluna com o campo “Parte %”, indique que percentagem da casa foi submetida a arrendamento. Se arrendou todo o imóvel, mencione 100%. Se arrendou uma parte do imóvel, detalhe a percentagem abrangida.

Na coluna com o campo “Código”, selecione um dos códigos seguintes:

- Código 01, para afetação de imóvel não-habitacional particular à atividade exercida;

- Código 02, para afetação de imóvel habitacional particular à atividade exercida.

Na coluna com o campo “Data de afetação”, preencha o ano, o mês e o dia em que ocorreu a afetação do imóvel.

Quadro 8-C – Alienação/Desafetação e/ou afetação de bens imóveis – Anos 2021 e seguintes

Apenas preenche este quadro quem está a entregar a declaração de IRS referente aos anos 2021 e seguintes.

Quadro 8-C.1 – Alienação de bens imóveis

Indique se vendeu imóveis em 2024. Em caso afirmativo, selecione o campo 09. Em caso negativo, selecione o campo 10.

Se selecionou o campo 09, preencha a tabela que se segue, identificando os imóveis em causa.

Clique em “Adicionar Linha” para declarar um imóvel. Deve criar uma linha por cada imóvel a declarar.

Na coluna com o campo “Freguesia (código)”, identifique os seis dígitos da freguesia onde se localiza o imóvel em causa. Consulte esse código no respetivo documento de cobrança do imposto municipal sobre imóveis (IMI) ou no Portal das Finanças.

Na coluna com o campo “Tipo”, selecione “U” se o imóvel for urbano ou “R” para imóveis rústicos.

Na coluna com o campo “Artigo”, inscreva o artigo matricial do imóvel. Pode consultá-lo na respetiva caderneta predial.

Na coluna com o campo “Fração/Secção”, indique a fração do imóvel a que respeita a despesa. Caso a despesa se refira a mais do que uma fração, terá de a dividir em várias linhas, uma por cada fração, ainda que o artigo matricial seja o mesmo.

Na coluna com o campo “Parte %”, indique que percentagem da casa foi submetida a arrendamento. Se arrendou todo o imóvel, mencione 100%. Se arrendou uma parte do imóvel, detalhe a percentagem abrangida.

Na coluna com o campo “Venda”, indique a data e o valor pelo qual vendeu o imóvel.

Na coluna com o campo “Q4”, indique qual o campo dos quadros 4-A ou 4-B a que se refere este imóvel.